“都快吃不起鸡蛋了”,这个几乎从来不是问题的问题,开始在都市青年社群中冒出。

每当他们站在超市货架前,琳琅满目的中高端鸡蛋品类功能升级,日趋让人眼花缭乱:轻醇鸡蛋、食溏心蛋、DHA 鸡蛋以及兰皇、正大、以及黄天鹅等蛋企正着力打造的 “消费新宠”—— 可生食鸡蛋…….

这些蛋虽然花样频出、聚焦各异,却有一个共通之处:希望能以宣称对人体更有益的功能导向,来说服消费者掏出比大众鸡蛋贵 4、5 倍的价格购买。换句话说,就是在人们随时可以花 5 毛钱买一个蛋的情况下,却需要至少花 2、3 元甚至 5 元才能买一个蛋吃。

想做到这一点很不容易,执着于这个新赛道的蛋企们势必是相信这样一个逻辑:产品的 “高贵化” 产生高溢价,(假如可以)稳定下来的高溢价,又将成为抵御 “蛋周期” 凶险波动的利器。而那些能够实现穿越周期的蛋企,会成为最后的赢家。

但他们却面临一个恼人的现实:虽然中国是全球最大的鸡蛋消费市场,每年要吃掉超 4000 亿枚鸡蛋,约占全球总量的 40%,鸡蛋产业却历经 30 年发展仍未摆脱 “小散乱” 格局:鸡蛋主要由中小散户生产、9 成通过农贸市场体系交易和消化,从未出现一家市值过百亿的企业……

众多蛋鸡养殖户可以快速抢进抢出、追涨杀跌,让 “蛋周期” 波动更迅猛、凶险,市场也长期处于 “缺标准、少规范” 下的混乱。

眼下,这个现实正在 “海外通胀四起,国内蛋价欲飞” 的刺激下变得愈加严峻。

“蛋周期” 催生新赛道

多重因素推动下,国内养殖业正在骤然升温。紧随猪价脚步,蛋价不仅持续高位运行,且很快克服观望情绪摆脱震荡在 7、8 月间突然爆发一波飙涨。大幅走强下,各路券商、机构也纷纷给下半年鸡蛋价格发出上涨预期。

公开数据显示,截至 2022 年 8 月,国内产销市场,蛋价已普遍涨入 “5 元时代”,部分高价地区,蛋价冲高 5.3 元 / 斤。市场供需愈紧之下,中秋国庆前,鸡蛋产销价 “破 5 入 6” 的预期也日渐强烈。而在 2020 年下半年至 2021 年 1 月,这个价格还在 3-4 元 / 斤徘徊。

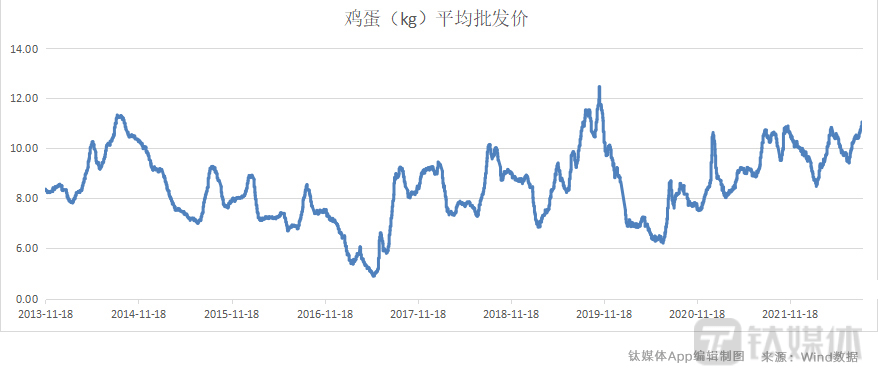

蛋价不淡定背后是 “蛋周期” 再显威力。蛋鸡的扩产能快于生猪养殖业,因此 “蛋周期” 的降临比之 “猪周期” 常常更为迅猛。2012、2017 年出现过的两次 “火箭蛋” 行情,是许多人记忆犹新的财富美梦(或噩梦)。

2013 年 10 月~2022 年 8 月鸡蛋批发价走势图

今年 36 个城市鸡蛋零售价走势图

对此,钛媒体 APP 走访却发现,无论是大型品牌蛋企,还是中小散;无论是坚守普通产品阵地保守养殖户,还是押注产品升级的新锐机构,面对蛋价的显著涨势大多却难言兴奋。

大家既苦于成本水涨船高吞噬利润,也担心功能、品牌升级之路尚在初期,脚跟未稳下是否经得起大起大落的折腾。

在抵御波动和攫取高溢价的双重考量下,押注产品高端化的蛋企开始增加。他们希望通过一次又一次的产品迭代,以优质化来进一步获利,继而实现可持续化发展。

沙利文分析报告指出,2021 年,中高端鸡蛋仅占中国鸡蛋市场营收总规模约 0.5% 左右,但这一品类的占比在稳步提升,2019-2021 年复合增长率达 57%,远高于大众鸡蛋。

与农贸市场的 “批发蛋” 行情炙热相比,零售市场的蛋也正走向 “高贵”,刺激消费市场 “高溢价化”,这带动了一批消费新品牌的诞生,或者传统品牌的转型升级。

消费者对鸡蛋这个基础食材的需求也在 “升级”:从最基础的营养需求,到关注安全健康、功能化,再到追求鸡蛋的口味。95 后年轻人泽一最大的感受便是,挑选鸡蛋品牌时更关注的是口味。

前大型蛋鸡企业市场负责人厉女士告诉钛媒体 APP,蛋黄口味是否细腻,蛋白弹性、软硬程度如何,都是消费者更新的诉求点,有品牌蛋企甚至还依据口味推出了麻酱、五香、日式微盐味鸡蛋。蛋价为何越来越高?

钛媒体 APP 走访发现,除了周期性因素,养殖环节是一颗鸡蛋产生溢价的 “第一站”。

其中,饲料在一只鸡蛋的养殖成本中占比最高,这个数字基本都能达到 60% 以上。一只蛋鸡从破壳到开始下蛋一般需要 120 天(3-4 个月),这期间,蛋鸡饲料也决定了蛋的品质。

一家富硒无抗品牌蛋企告诉钛媒体 APP:“主打有机、富硒无抗的高品质蛋大多选择在饲料中添加益生菌和中药物质来增强鸡苗免疫力,同时使鸡蛋能够形成更好的蛋黄膜和蛋白浓稠度。有些养殖户为了防范鸡苗疫情风险,甚至会在饲料中大量使用违禁抗生素。但养殖场一旦被检测出违禁抗生素,整个厂都要被封掉。”

黄天鹅蛋鸡饲料配方中,玉米和豆粕占到 90% 左右,如果用小麦、菜粕、棉粕、肉骨粉等替代掉玉米、豆粕,成本会降低,但口味会大打折扣,变得更腥、蛋黄颜色偏白,还会增加沙门氏菌的污染风险。

对可生食蛋来说,最难的是对整个养殖过程中沙门氏菌的全程控制。沙门氏菌的检测管理及现代化设备是排在黄天鹅饲料支出之后的第二大成本。

黄天鹅所属凤集食品集团战略品牌中心负责人刘勇告诉钛媒体 APP,引入祖代鸡苗进行养殖时,黄天鹅的每一代鸡苗都要进行三轮沙门氏菌检测。如果一个批次的鸡苗有阳性,就只能被淘汰掉,这也使一只鸡蛋综合成本变得更高。

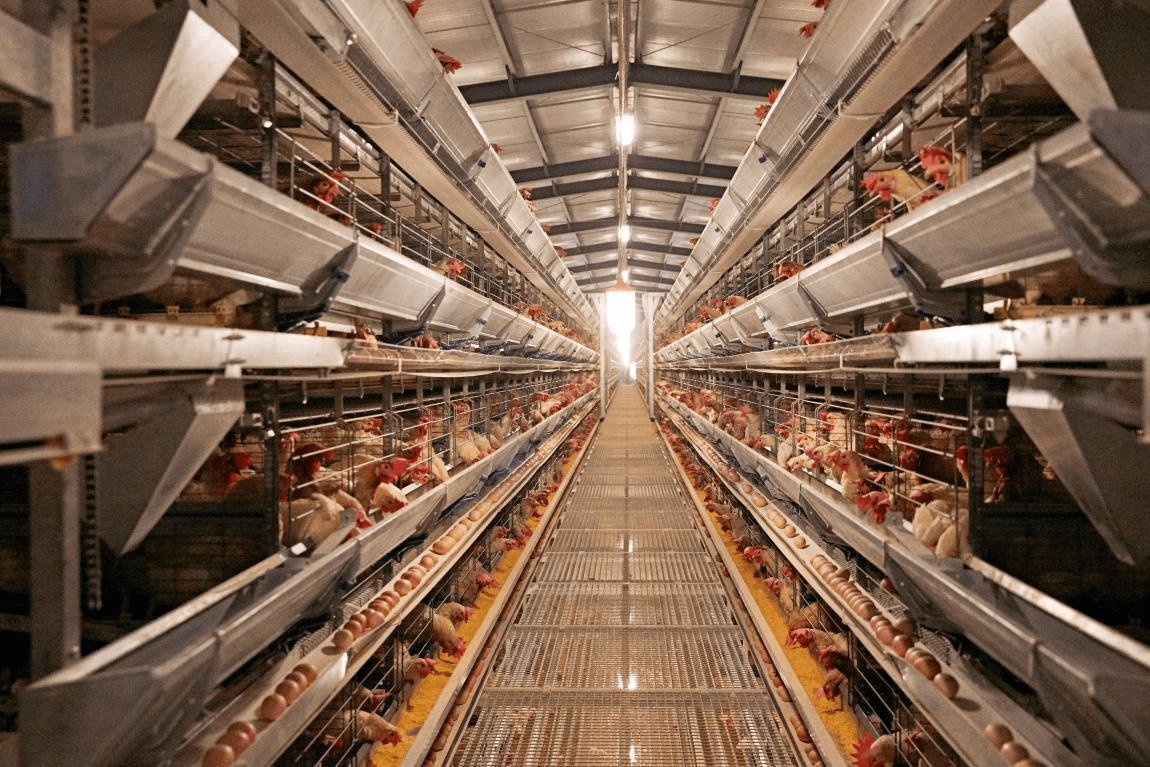

(图片来源:黄天鹅)

对非笼养鸡蛋来说,贵的原因则多了一项 —— 产蛋率。

“低于 85% 的产蛋率,我就会考虑淘汰。” 在湖南绥阳县养殖着 6 万只蛋鸡的刘先生告诉钛媒体 APP,散养的鸡种通常比笼养的鸡种成本略高,山林占地面积更大,但最影响利润的因素,还是散养的产蛋率远低于笼养。

一只山林散养蛋鸡的一生比笼养蛋鸡更加自由,但一年 365 天,山林土鸡产蛋数量在 150—200 之间,而笼养蛋鸡最多可以达到 300 个。

另一个影响鸡蛋价格的因素是渠道,养殖环节过后,蛋企想要卖出一颗更贵的蛋,最终还要将焦点指向渠道。

一部分企业能够做出自己的鸡蛋品牌自产自销,但更多农户和中小微企业只能卖给经销商和分销商,或者自己做团购私域。而不经过中间商流通的蛋鸡企业,往往会卖出更高的溢价。

对规模笼养企业来说,渠道是必争之地。

绥宁县礼斌种养专业合作社的刘先生,拥有 6 万只蛋鸡,他告诉钛媒体 APP,他的笼养鸡场每天产蛋量达到 3 万个。6 月初,他投入数十万,引入了更贵的鸡种鸡苗和工厂设备,想将富硒无抗作为高品质鸡蛋打出市场,但即将面临 “滞销” 困境。

“线下依旧是规模量产鸡蛋品牌的重要渠道,三线城市的经销商、商超等渠道对富硒无抗这种高品质蛋的需求没有一二线城市大,电商平台则意味着要多加一层物流成本。”

刘先生的困境也是所有想扩大规模的中小微养殖企业所面临的。渠道争夺,是他们想要做大必须经历的一场战斗。要想在连锁便利店、超市、商场获得 “一席之位”,就必须拼真金白银,这样就不一定真的能够赚到钱。

“即便没有供货量的限制,进商超这种渠道你不能断货,供应不上会被罚款、下架。” 这就导致了资金不足、产量有限的大小散户和企业都很难进入大的商超,他们就只能卖给经销商。

鸡蛋产品的销售链条长,利润低,是散户和中小规模蛋鸡养殖企业面临的苦衷。这背后也源于,鸡蛋产业链上的利润区,主要分布在流通环节。

“蛋品农资经销及蛋品经销的环节能够共享到 45% 的利润。” 刘先生告诉钛媒体 APP,他的笼养鸡蛋成本为 6 毛 8(个),卖给经销商均价仅为 8 毛,但经销商再向商超渠道销售,价格便会不止翻一倍。

“养蛋人” 的迷茫

鸡蛋产业的 “高贵化” 虽能带来高溢价,但却难以规模化、继而在抵御周期过程中同样力有不逮。从养殖户到消费者,更多的鸡蛋需要经过层层批发商和渠道商。而这种分散的供应和更长的销售链路,对多数像上述刘先生一样的 “养蛋人” 来说,会被削弱更多的利润。

数据显示,国内鸡蛋赛道市场规模已超 3000 亿,但没有一家市值超过百亿的蛋鸡养殖企业。从上游蛋鸡制种来看,目前实现全国鸡蛋市场覆盖的龙头企业也仅有北京峪口、晓鸣股份和华裕农科三家。

另一个关键性数据是,2022 年欧美市场盒装蛋占比近 90%,中国品牌化鸡蛋在整个蛋行业占比依旧不到 10%。

钛媒体 APP 经过走访发现,鸡蛋生产门槛、标准化程度低、保质期短,产业集中度低,这背后是大量小而散的蛋鸡养殖户。对他们来说,规模是发展前路的第一大难题。

北京密云古北口镇北甸子村,有一家净田社山林养鸡场,在这片林区,拣到的每一个土鸡蛋,售价都在 2 元以上。

钛媒体作者柳大方摄影

这家农场的主人叫王申福。1982 年,王申福考入北京农业大学(中国农业大学前身),毕业后当过畜牧学老师,做过农企高管。但即便拥有丰富的养殖管理经验,他的企业也因为 2005 年禽流感事件破过产。2010 年,他二次创业净田社,一直到现在。

跟王申福一样,做土鸡蛋散养的散户,在国内至少不下数十万家。虽然散养农户售卖到消费者手中的土鸡蛋价格,能达到 2 元 / 只以上。但山林散养的特殊性,决定了散养土鸡只能被局限在小散户和散户的规模。

王申福现在最大的焦虑是,到底还要不要继续投入更重的资产改进鸡舍设备。

钛媒体作者柳大方摄影

一方面,散养决定了投入产出回报的不确定性,而日益严峻的环保问题,也让越来越多的散养农场面临着关停的境地。一旦散养的鸡场达不到当地的环保标准,尤其是废水处理环节不达标会被直接关停,如此一来,之前的一切投资就会化为乌有。

除此之外,饲料价格的难以掌控更是致命。

黄天鹅研发部负责人张琼莲告诉钛媒体 APP,今年豆油每吨的价格从去年的 6000 元涨到了 12000~13000 元,豆粕的价格也一度站上了 5000 元的历史高位。

以往,行业内中等鸡蛋品牌的饲料中,豆粕部分要占到饲料总配方的 10%-20% 之间,而今年 3 月份开始,不少企业已经将豆粕含量比例降到个位数。

面对蛋价一路走高,国内蛋鸡圈内流传一个共识是:2022 年蛋鸡产业最赚钱的可能还不是供应链、流通商,而是蛋鸡饲料厂。

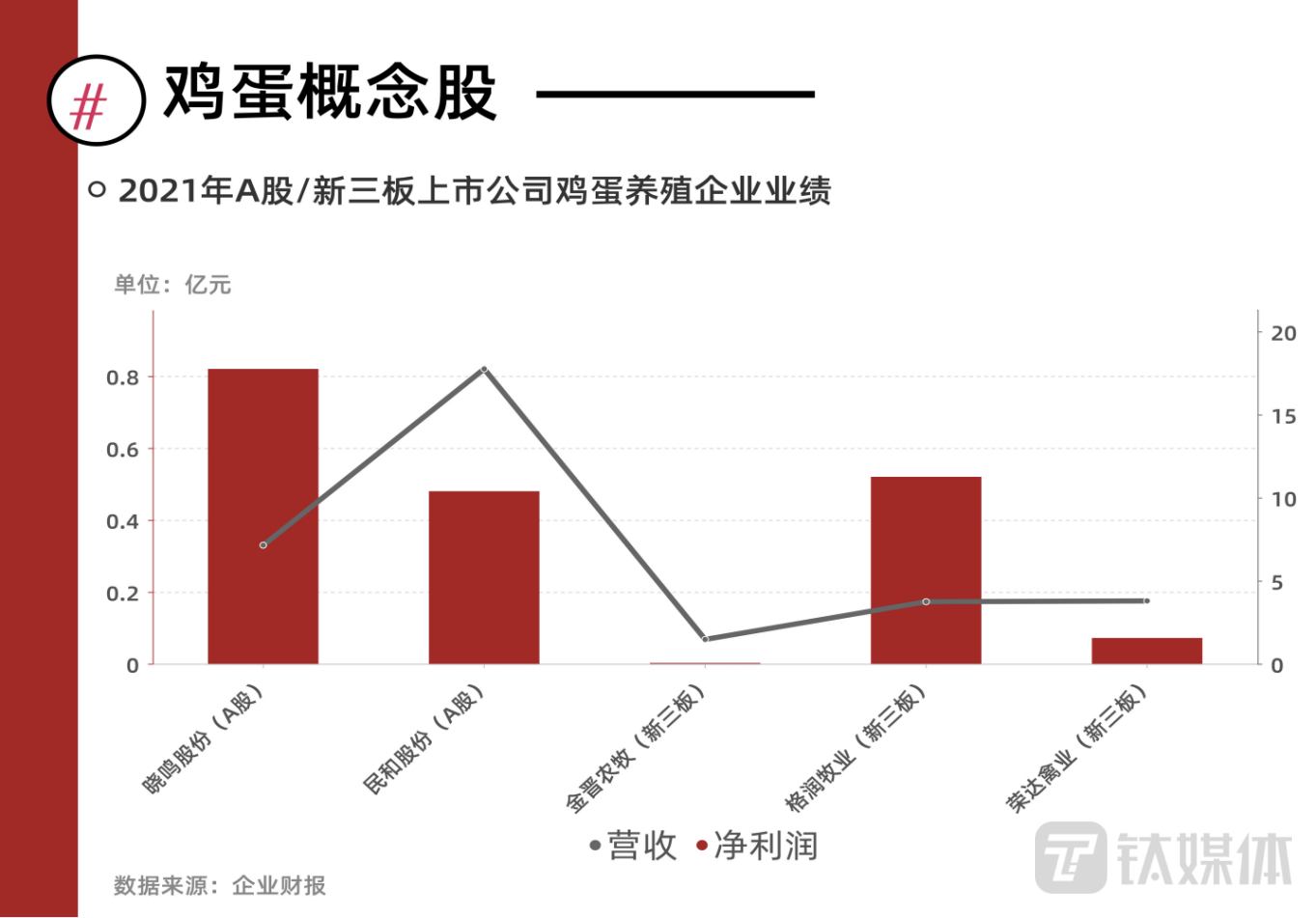

这种共识我们也能从其他方面得到印证。钛媒体 APP 梳理几家国内较大蛋鸡上市公司发现,他们的主营和利润来源主要聚集在各代种鸡养殖、饲料等蛋鸡产业的上中游环节,而不是鸡蛋生产这一业务。

反观以鸡蛋为主的上市企业,如金晋农牧、格润牧业、荣达禽业,去年营收规模从 1 亿元到 3 亿元不等,但净利润最高的企业也仅是刚突破 5000 万元关口。半年报披露,金晋农牧今年上半年还亏损了 867.87 万。

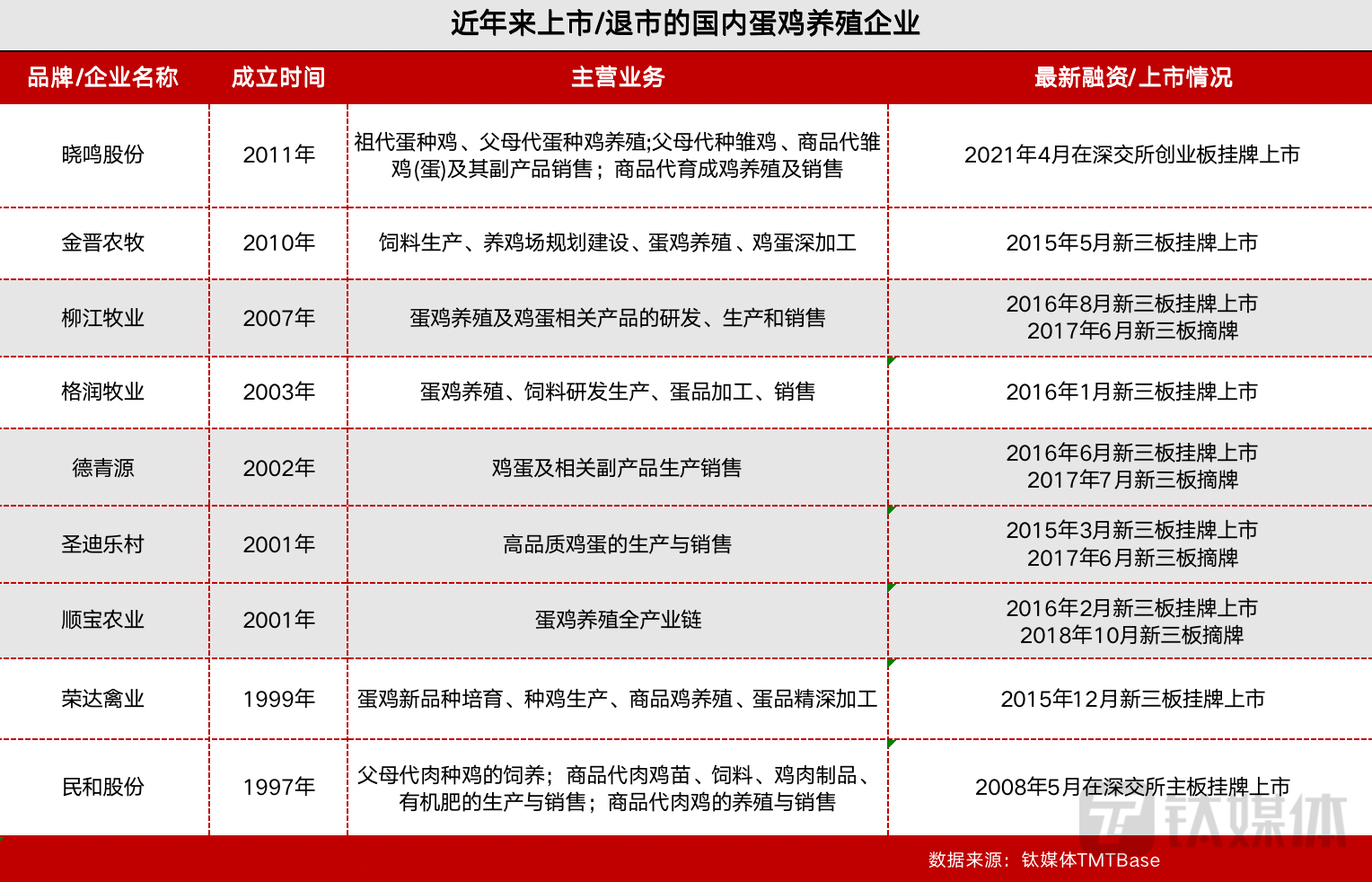

2015 年至 2016 年,德青源、圣迪乐村、格润牧业、荣达禽业、顺宝农业、柳江牧业等以鸡蛋生产、销售为主的蛋鸡养殖企业,掀起了一股新三板上市潮。

但由于行业周期性强,业绩、利润巨幅波动等经营因素,德青源、圣迪乐村、顺宝农业和柳江牧业纷纷在上市一两年后,终止新三板挂牌。在很长一段时间内,这个赛道没再受到资本太多关注。

蛋企无品牌

蛋企突围,普遍认为的几个方向是:品种多元化、养殖规模化标准化、生产专业化、产业智慧化以及鸡蛋产品品牌化。

其中,品牌化更是重中之重。但是,打造品牌不只是一个包装,树立标准才是核心。可鸡蛋市场的现实却是:产品良莠不齐,行业没有统一的规则。

一位不愿具名的电商平台鸡蛋品类采购负责人表示,鸡蛋的国标基本上只落在两个渠道里面,一是像圣迪乐村、正大等全国 Top 3 大型养殖和生产企业,国家都会有对应标准;二是类似于盒马的大型零售终端。除此以外其他企业基本上不会过于严格的去控制标准。

北京平谷一位养鸡场农主也告诉钛媒体 APP,对他们这种体量不大的养殖户来说,目前国内对蛋鸡产品的标准并未做太多规范。

没有规范的结果常常是扼杀品牌。

黄天鹅品控总监刘文斌告诉钛媒体 APP,在很多年前,蛋鸡行业还没有新的大品牌走出来,国内对鸡蛋的品质要求还比较基础化。现在看来,品牌在消费者心里能形成更具有信任度的认知,这一点的确是十分重要的,也是行业发展必不可少的。

早在 2006 年,德青源也组织推出中国第一部鸡蛋标准,为每个鸡蛋打上 “身份证号码”,颠覆了鸡蛋品类的三无历史,扭转了消费者的认知,这才在众多竞争者中建立了自己的品牌优势。

黄天鹅也结合中国国情,率先在国内建立了可生食级鲜鸡蛋企业标准。后来,由黄天鹅主导发起,中国农业国际合作促进会立项并制定标准,四川大学、四川农业大学、人民文旅、京东、盒马等多方联合参与制定了可生食鸡蛋的团体标准,对相关标准要求又进行了进一步的优化和升级。

在接受钛媒体 APP 采访时,参与黄天鹅 C2 轮融资的峰尚资本合伙人杜宗霖提到,农业赛道受周期性影响大,看中黄天鹅,是看中它做有品牌的产品和供应链能力。“这是快消品牌的投资逻辑,更多的不是拘泥于农业。消费遇冷,投资机构更愿意去看一些脱虚向实,供应链能力更强的企业和产品。”

中国农业大学、国家蛋鸡产业技术体系首席科学家杨宁教授表示,我国蛋鸡产业以鲜蛋消费为基本形态,深加工鸡蛋不到 5%。这表明国内蛋品深加工及品牌处于非常初级的阶段,也是未来蛋企的出圈方向 —— 聚焦在鸡蛋深加工产品的更细分方向。

鸡蛋生产周期性和地域性强、渠道分散、销售链路漫长等诸多问题,导致蛋企只有掌握更多销售端通路,才能实现更高的品牌溢价和转化率。

“非笼养” 之辩

在净田社创始人王申福看来,国内蛋企破局还有一个重要机会 ——“品牌与非笼养福利养殖结合。”

“在山西、辽宁出现了散养和笼养结合的仿生态养殖企业,但这部分企业目前还是源自供货给肯德基等大型企业 2025 年实现福利养殖的需求。” 王申福称。

正大食品今年初表示,2022 年计划将在中国的非笼养鸡蛋产量增加到 2000 万枚,比 2021 年增加 400 万枚。中国前 20 大的蛋鸡企业,至少已经有 7 家具有非笼养鸡蛋的产能并开始供货。

不过,对此持不同观点者也不少。蛋鸡行业咨询顾问林普告诉钛媒体 APP,国内福利养殖市场接受程度较低,现在他接触的很多设备商目前还处在难以盈利的早期阶段。

即使国内很多企业已经开始默默布局,在林普看来,蛋鸡的非笼养福利养殖目前并不匹配当下的国情,国内对福利养殖的接受程度和销售通路的培育需要一个漫长的过程。“最少还需要 10 到 20 年,国内才将迎来福利养殖市场需求的转折点。”

“眼下,很多蛋鸡养殖二代们咨询最多的问题,还是鸡蛋品牌怎么做营销,怎么打出渠道和市场。” 林普对钛媒体 APP 说。实际上,鸡蛋之外,农业赛道其他品类的养殖二代也总是问他这种相同的问题,“他们即便在我这里得不到确定的答案,至少也想被给予有效的方向和策略。”

如何穿越 “蛋周期”,这是一条漫长之路。蛋鸡行业还存在着大量年轻的二代、三代们,正在 “迷茫” 中前行。等待他们的,将是打破农业周期魔咒,孵化出自己的产业链和品牌,冲出一条突围之路。