8 月 29 日,本田汽车宣布与 LG 新能源达成合作,双方将在美国成立一家合资公司。公司将主要生产锂离子电池,为北美市场的本田和讴歌电动车型供应电池,这是本田首家动力电池工厂。

此次合作项目的投资总额为 44 亿美元,目标年产量约为 40GWh,预计将于 2023 年开工建设,2025 年量产。

值得注意的是,这家合资公司的股权比例,本田与 LG 新能源分别占股份比为 49% 和 51%,这意味着 LG 居主导地位。本田甘心 “让位”,也从一个侧面说明其对动力电池的迫切需求。

这不是 LG 新能源第一次被车企 “相中”。早前,LG 新能源还与美国通用汽车、欧洲 Stellantis 集团成立了电池合资公司。除了 LG,SK 创新旗下的电动汽车电池制造商 SK On 也和福特联手,将在美国建一座年产能 140GWh 的电池厂,目标是成为美国最大规模的电池厂。

一边是美国、日本车企选择和韩国锂电池大厂深度绑定,另一边来自德国的 BBA(指奔驰、宝马和奥迪)则更倾向中国品牌,如宁德时代、孚能科技和国轩高科等。

从国内情况来看,车企和动力电池厂商合作俨然已成趋势。

那么,欧美、日韩车企和动力电池厂商的强强联合增加,会对整体格局产生怎样的影响?

车企被逼上梁山?

车企造电池,归根结底当然是为了商业最大化,赚更多钱。

从直接动因上,可分为两类 ——“去宁化” 和 “弯道超车”。

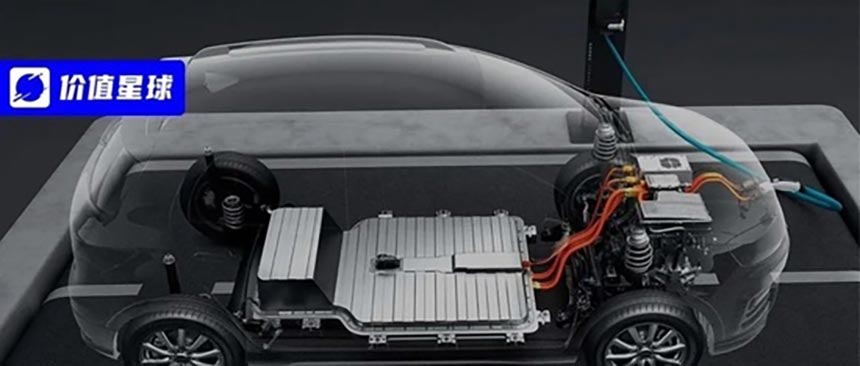

以宁德时代为代表的动力电池厂商,几乎是握住了车企的咽喉。动力电池占到新能源汽车 40% 甚至更高,这对车企是巨大的成本变量。尽管宁德时代、国轩高科等动力电池企业也因为原料成本上涨叫苦不迭。但对下游车企而言,受制于人,时常担忧会不会被卡脖子的滋味总归不好受。

在议价能力上,没有造电池能力的车企,也容易丧失主动权。广汽集团董事长曾庆洪在上月世界动力电池大会上公开表示,“动力电池成本已经占到新能源汽车的 40%~50%,甚至 60%,那我现在不是在给宁德时代打工吗?” 这个抱怨,反映出不少车企的苦衷。

宁德时代目前握有大量长期订单,这进一步加大了新造车企业们的不安全感。长期订单名单包括但不限于与特斯拉的 4 年、与长城汽车的 10 年、与奔驰商用车 7 年订单等。这些大车企提前锁定未来几年的大量电池产能,没来得及签长单的企业们,或很难从剩余有限产能中获得充足电池供给。

随着碳中和、碳达峰目标的提出,全球范围内对新能源车和动力电池的需求恐只增不减。在这个大前提下,谁掌握了电池技术,其实就是掌握了最重要的话语权。

在这一点上,传统车企,尤其是海外车企,在新能源发展中已有掉队趋势。以德系为代表的欧洲车企,之前的精力集中于清洁煤油;以丰田为代表的日企全力押注氢燃料电池;美国传统车企对电动汽车之前多以观望为主。

错过了第一波浪潮,又不想掉队的车企只能选择与已有的电池大厂合作,进而快速进入电动新能源车领域。

现阶段,虽然美国电动化转型相对缓慢,但美国车企在造电池这块格外积极;韩国现代汽车去年和 LG 共同宣布了印尼建厂计划,最近又传出现代和 SK On 在讨论美国建厂一事;日本政府部门称要投资约 3.4 万亿日元(约合 245.5 亿美元)建造电池制造基地,要开始全面电动化进程。本田的第一座电池厂,或成为日本车企加大电池生产投资的切入点。

对于国内企业,动力电池单独出海还具有更高的性价比和可行性。我国作为电动车渗透率最高的国家,也才不到 20%,其他地区则更低,这意味着巨大的增长空间。相较于整车出海容易受限于品牌认知、消费偏好、国家政策(如补贴、关税等)等因素影响,动力电池单独 “出道”,阻力会小不少。

自建 or 合作

比亚迪造车和造电池二合一,财报表现优异,现在电池不仅能自产自用,还能对外销售,可谓卖车、卖电池双丰收,羡煞一众车企。也会让不少车企产生 “我上我也行” 的感觉。

然而,这很可能是错觉,比亚迪的成功并不好复制。

比亚迪是做手机电池起家,本身积累了电池技术,结合新能源汽车研发,在效率上事半功倍。其独门绝技刀片电池,有较高的技术护城河 —— 保留了磷酸铁锂高稳定性、高安全性、高寿命的优势同时,还进一步提升了能量密度,能比肩三元锂电池的续航里程。

截止到 2022 年 5 月动力电池全球装机量和市占率排名 数据来源:SNE Research

能自产自销的还有蜂巢能源。作为长城汽车孵化的电池公司,依托于长城汽车的新能源电动车销量,以及母公司的资源,蜂巢能源拥有稳定且充足的外部客户源,如国轩高科、海外车企 Stellantis 等,“金主” 和 “后台” 都相当稳定。

相比之下,其他车企自建电池厂风险过高,技术和成本上的劣势是两大阻碍。

技术研发需要大量资金投入,自研的最终结果也充满了不确定性。尤其是电芯材料、系统集成、电池管理这三个关键领域,大量专利都集中在电池厂商手中,车企的自研投入很可能沦为沉默成本。

以龙头企业宁德时代为例,其刚刚发布的麒麟电池(预计 2023 年全面上市),是其第三代 CTP 技术的集成,成组效率达到 72%,超出目前 CTC 电池技术,创下了电池包成组效率的新纪录。这个突破是基于宁德时代技术脉络实现的 —— 从电芯到装车之间的中间环节逐步取消,系统成组效率稳步提升。

而所谓的 “合建电池厂” 一般有两条路径:车企和电池企业签订长期框架,或者车企和电池企业共同建立合资工厂。

先说签订长期合作框架的情况,这种模式可以在理论上确保供应。但如果再一次出现上游原料的大幅度波动调整,或工厂交付量不足的情况,将严重影响车企的产能。受疫情影响,今年上半年长三角产业带的电池供应出现延迟,就直接影响了不少车企的交付。

类似本田汽车与 LG 新能源这种互为补充的自建 + 合建模式是当下主流,这是受电池自主权、研发成本影响,以及平衡风险、相互妥协的结果。

格局会被颠覆吗?

根据公开资料显示,车企布局动力电池产业链的计划投资金额已高达 5000 亿元,未来预计还将不断增加。

从车企表现来看,比亚迪和特斯拉是两大龙头;造车新势力表现差强人意;传统车企喜忧参半;日韩系新能源有被边缘化的风险;BBA 等老牌劲旅认可度依然坚挺,但可选择新能源车型较少。

绝大部分国内车企都已启动动力电池建厂项目,但除了上面讲到的比亚迪和长城汽车,其余大部分还处于试水阶段,雷声大,投入小。

典型的如蔚来汽车计划投资 2.185 亿元新建研发项目,包括锂离子电芯试制线和一条电池包 pack 线;广汽埃安自研动力电池试制线于今年 3 月打桩开建,预计年底建成,加上已有自建的巨湾技研投资,总共投资 13.36 亿;零跑、威马、恒大也都启动自建电池厂计划,其中零跑投入预计为 2 亿,威马、恒大投入资金不详,但估计也不会高。

这些投入相较于本田汽车与 LG 新能源的 44 亿美元属于小巫见大巫。

当然也有特殊的,吉利是少有重仓电池厂的车企,自建电池厂投资累计已接近 700 亿,包括耀宁、威睿、衡远新能源等多个自建厂商。吉利也是合建电池厂投入最高的国内车企,和宁德时代、LGE、孚能科技、欣旺达、卫蓝新能源等电池厂商合作投资也达到近 300 亿。

海外来看,“老大” 特斯拉早在 2021 年 9 月就发布了 4680 电芯和 CTC 技术。在今年第一季度的财报会议上,马斯克称交付了首批搭载自产 4680 电池的电动车。若消息属实,特斯拉也将有望在不久后加入自产自销 “俱乐部”。

大众汽车表现较为激进,大众汽车宣布将投资超过 70 亿欧元建造电池工厂,并表示到 2030 年前将在欧洲建立 6 个厂,总产能不低于 240GWh,目标是 2025 年新能源车销量超越特斯拉。

此外,丰田、通用、福田、宝马、奔驰也各有动作。不过,看似如火如荼,但在产能上,这些车企能与电池厂商相抗衡的,实则很少。

动力电池要盈利,年产能至少需要 20GWh;要实现较为理想的运转效率,要达到 40GWh。要真正拥有市场竞争优势,则要跨过 100GWh 的门槛。这一门槛对应的汽车数量,约为 150 万台。

实际情况是,目前还没有年销量能达到百万台以上的新能源品牌,龙头比亚迪和特斯拉 2021 年销量分别为 60 万辆和 93 万辆。甚至能达到年销 30 万辆,产能 20GWH 这个最低下限的新能源品牌都不多。

根据韩国市场研究机构 SNE Research 的统计,2021 年全球电动汽车动力电池总产量不到 300GWh(296.8GWh),除开两大龙头,剩下的车企占比可想而知。

但所有车企似乎都在穷追猛赶。彭博新能源、韩国 SNE、高工产研 GGII 等主流动力电池研究机构对 2030 年全球车用动力电池市场规模的预期都在 3000GWh 以上。

对比现在的不到 300GWh 的产量,是至少十倍以上的增量空间。加之国内外车企、电池厂商的大 “混战”,未来格局充满了变数和变量。

来源 / 价值星球 Planet(ID:ValuePlanet)